- Podnikam.sk

- Články

- Odvody

- Odvody do zdravotnej poisťovne

- Výpočet odvodovej úľavy na zdravotné poistenie – detaily a príklady

Výpočet odvodovej úľavy na zdravotné poistenie – detaily a príklady

Zamestnanci, ktorých hrubá mzda je menej ako 570 eur, budú mať od začiatku budúceho roka vyššiu čistú mzdu. Prvýkrát to na svojej výplatnej páske pocítia vo februári a úľava na zdravotnom poistení im pomôže aj neskôr, napríklad v roku 2016.

Prezident podpísal novelu zákona o zdravotnom poistení

Prezident SR Andrej Kiska sa stotožnil s plánom zaviesť odpočítateľnú položku na zdravotné odvody v sume 380 eur. Dôvodom vyššej čistej mzdy je odpočítateľná položka na zdravotné odvody, ktorú zavádza vláda k 1. januáru 2015.

Zavedenie odpočítateľnej položky môže podľa ministerstva financií pozitívne pocítiť od 485 tisíc do 627 tisíc zamestnancov. Odpočítateľná položka pri platení zdravotných odvodov pritom pomôže aj zamestnávateľom, keďže sa im pri hrubej mzde zamestnanca do 570 eur zníži celková cena práce.

Výška odpočítateľnej položky na zdravotné odvody

Mesačná odpočítateľná položka dosiahne pri hrubej mzde do 380 eur sumu 380 eur. S rastom príjmu nad 380 eur o jedno euro klesne suma odpočítateľnej položky o dve eurá. Pri hrubej mzde v sume 570 eur a vyššom tak bude odpočítateľná položka nulová.

Ak osoba nebola zamestnancom počas celého kalendárneho mesiaca, odpočítateľná položka sa jej alikvotne zníži v závislosti od počtu kalendárnych dní mesiaca, kedy nebola zamestnancom.

Mesačnú odpočítateľnú položku (OP) tak môžeme pri hrubej mzde vyššej ako 380 eur vyjadriť nasledovným vzorcom:

OP = 380 – 2 x (hrubá mzda zamestnanca – 380)

Mesačné zdravotné odvody zamestnanca (4-percentná sadzba) a zdravotné odvody platené zamestnávateľom (10-percentná sadzba) sa za obdobie od 1. januára 2015 vypočítajú takto:

- Zdravotné poistenie zamestnanca = (hrubá mzda – odpočítateľná položka) x 0,04

- Zdravotné poistenie platené zamestnávateľom = (hrubá mzda – odpočítateľná položka) x 0,10

Maximálna ročná odpočítateľná položka bude vo výške 4 560 eur. Táto suma sa bude pri ročnom zúčtovaní poistného znižovať o dvojnásobok sumy, ktorá prevyšuje ročný príjem 4 560 eur.

POZOR: Zohľadní sa pritom nielen príjem z pracovného pomeru, ale aj príjem z dohody o pracovnej činnosti alebo o vykonaní práce, ako aj vymeriavací základ samostatne zárobkovo činnej osoby.

Kto bude mať nárok na odvodovú odpočítateľnú položku

Odpočítateľná položka na zdravotné poistenie sa bude dať uplatniť na príjem zamestnanca, ktorý vykonáva zárobkovú činnosť:

- v pracovnom pomere

- štátnozamestnaneckom pomere

- v služobnom pomere alebo obdobnom pracovnom vzťahu.

Kto nebude mať nárok na odvodovú úľavu

Keďže sa odpočítateľná položka týka len zamestnancov, nebudú si ju môcť uplatniť ľudia, ktorí sú len samostatne zárobkovo činnými osobami. Takisto z nej žiadny úžitok nebudú mať ľudia, ktorí pracujú len na základe dohôd o pracovnej činnosti, či dohôd o vykonaní práce.

Zamestnanci s viacerými zamestnávateľmi, zamestnanci a súčasne SZČO

Pri platení mesačných preddavkov na zdravotné poistenie sa odpočítateľná položka bude môcť využiť iba u jedného zamestnávateľa. Ak má zamestnanec v niektorom mesiaci viacerých zamestnávateľov alebo je súčasne samostatne zárobkovo činnou osobou, odpočítateľná položka sa uplatní až v ročnom zúčtovaní poistného za predošlý rok.

V prípade, že zamestnanec mal počas roka príjem pre uplatnenie odpočítateľnej položky u viacerých zamestnávateľov, odpočítateľná položka sa uplatní pomerne podľa výšky príjmu pre uplatnenie odpočítateľnej položky u každého zamestnávateľa.

Ak príjmy zamestnancov z rôznych zárobkových činností sú dostatočne nízke a majú nárok na odvodovú úľavu, odpočítateľná položka sa uplatní na príjmy zo zamestnania v nasledujúcom roku v ročnom zúčtovaní a zdravotná poisťovňa im vyplatí preplatok.

Nižšie zdravotné odvody, vyššia daň z príjmu

Keďže odvody znižujú základ dane, a tým aj samotnú daň z príjmu, tak žiadne, resp. nižšie zdravotné odvody budú znamenať vyššiu daň pre zamestnancov s odvodovou úľavou. Čím bude odvodová úľava na zdravotné poistenie vyššia, tým vyššiu daň z príjmu dotknutí zamestnanci zo svojej hrubej mzdy zaplatia. Zjednodušene to možno vyjadriť tak, že 19 % (sadzba dane z príjmu) zo sumy odvodovej úľavy zamestnanci vrátia štátu naspäť vo forme vyššej dane z príjmu.

Napríklad zamestnanec, ktorý za december 2014 v hrubom zarobí 380 eur, zaplatí preddavok na zdravotné poistenie v sume 15,2 eura (4 %) a daň z príjmu vo výške 2,3 eura. Za január 2015 pritom pri tejto mzde nebude platiť žiadne zdravotné odvody (uplatní si 380-eurovú odpočítateľnú položku), následkom čoho sa jeho daň z príjmu zvýši o 2,9 eura (19 % z 15,2 eura) na 5,19 eura.

Kompenzácia vyššej minimálnej mzdy pre zamestnávateľov

Zavedenie odpočítateľnej položky na zdravotné odvody pri zárobku zamestnanca do sumy 570 eur mesačne má zamestnávateľom kompenzovať zvýšené mzdové náklady spojené s rastom minimálnej mzdy od začiatku budúceho roka o 28 eur na 380 eur.

Ak by totiž vláda nezaviedla odvodovú úľavu, vzhľadom na nárast minimálnej mzdy z 352 eur na 380 eur by celková cena práce pri zamestnávaní osoby s minimálnou mzdou stúpla zo 475,90 eura (mimimálna mzda 352 eur + 35,2-percentné odvody zamestnávateľa) na 513,76 eura (mimimálna mzda 380 eur + 35,2-percentné odvody zamestnávateľa.

Po zavedení odvodovej úľavy zamestnávateľ nebude pri minimálnej mzde 380 eur platiť 10-percentné zdravotné odvody, zaplatí za zamestnanca len 25,2-percentné sociálne odvody. Jeho celková odvodová sadzba tak klesne z 35,2 % na 25,2 %.

Celková cena práce viažuca sa na minimálnu mzdu 380 eur tak bude na úrovni 475,76 eura (minimálna mzda 380 eur + 25,2-percentné odvody zamestnávateľa), čo je v porovnaní s 352 eurovou minimálnou mzdou a 35,2-percentnými odvodmi pokles o 14 centov.

Oznamovacia povinnosť voči zamestnávateľovi

Zamestnanec bude povinný oznámiť zamestnávateľovi, že má nárok na uplatnenie odvodovej úľavy. Za január 2015 tak bude musieť zamestnanec urobiť najneskôr 25. januára 2015.

Ak sa zamestná neskôr a bude mať nárok na odvodovú úľavu, bude to musieť svojmu zamestnávateľovi oznámiť do ôsmich dní odo dňa vzniku pracovného pomeru, štátnozamestnaneckého pomeru, služobného pomeru alebo obdobného pracovného vzťahu. Vzor takéhoto písomného oznámenia zamestnanca má zverejniť ministerstvo zdravotníctva na svojej internetovej stránke.

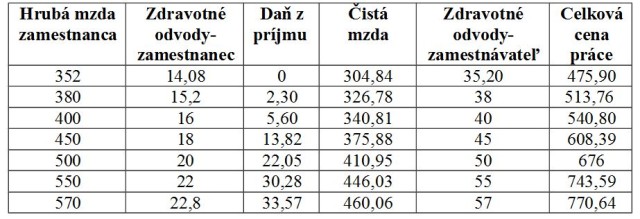

Hrubá mzda, čistá mzda a celkové náklady práce za obdobie do konca roka 2014 (sumy sú v eurách)

Pozn. V tabuľke nie sú uvedené sociálne odvody zamestnanca (9,4 %) a sociálne odvody zamestnávateľa (25,2 %), keďže sa od 1. januára 2015 nemenia. V tabuľke je však uvedená čistá mzda zamestnanca, ako aj celková cena práce so zohľadnením výšky sociálnych odvodov.

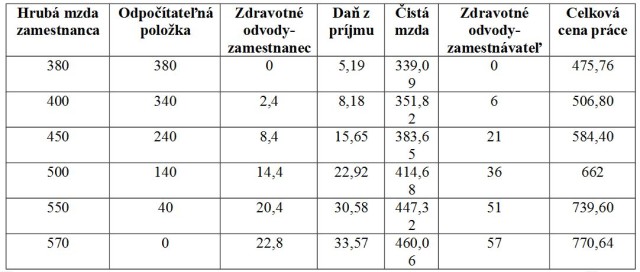

Hrubá mzda, čistá mzda a celkové náklady práce za obdobie od 1. januára 2015 (sumy sú v eurách)

Pozn. V tabuľke nie sú uvedené sociálne odvody zamestnanca (9,4 %) a sociálne odvody zamestnávateľa (25,2 %), keďže sa od 1. januára 2015 nemenia. V tabuľke je však uvedená čistá mzda zamestnanca, ako aj celková cena práce, ktoré sociálne odvody zohľadňujú.

Príklady

Príklad 1:

Zamestnanec pracuje v decembri 2014 za hrubú mzdu 410 eur. Z tejto hrubej mzdy mu zamestnávateľ v januári 2015 strhne 16,4 eura na zdravotné poistenie (4 %) a 38,54 eura na sociálne poistenie (9,4 %). Od hrubej mzdy 410 eur osdpočíta sociálne a zdravotné odvody (spolu 54,94 eura) a nezdaniteľnú časť základu dane (316,95 eura) a zvyšok zdaní 19-percentnou sadzbou dane. Výsledkom je daň z príjmu v sume 7,24 eura.

Pri hrubej mzde 410 eur tak zamestnanec dostane v januári 2015 za december 2014 v čistom 347,82 eura. Celkové náklady práce, ktoré vynaloží zamestnávateľ na zamestnanie tejto osoby, dosiahnu za december 554,32 eura (hrubá mzda 410 eur zvýšená o 35,2-percentné odvody zamestnávateľa).

Od 1. januára 2015 má tento zamestnanec, ktorý pracuje len u jedného zamestnávateľa, nárok na odpočítateľnú položku pri platení zdravotných odvodov. Svojmu zamestnávateľovi musí tento nárok oznámiť najneskôr 25. januára 2015.

Výšku jeho odpočítateľnej položky vypočítame takto: 380 – 2 x (410– 380) = 380 – 60 = 320 eur

Zdravotné poistenie zamestnanca určíme tak, že jeho hrubú mzdu znížime o 320-eurovú odpočítateľnú položku a výsledok vynásobíme 4-percentnou odvodovou sadzbou:(410-320) x 0,04 = 3,6 eura

Zdravotné poistenie platené zamestnávateľom vyrátame tak, že hrubú mzdu zamestnanca takisto znížime o 320-eurovú odpočítateľnú položku a výsledok vynásobíme 10-percentnou odvodovou sadzbou:(410-320) x 0,10 = 9 eur

Od hrubej mzdy 410 eur odpočíta zamestnávateľ sociálne odvody (38,54 eura) a zdravotné odvody (3,6 eura) a nezdaniteľnú časť základu dane (316,95 eura) a zvyšok zdaní 19-percentnou sadzbou dane. Výsledkom je daň z príjmu v sume 9,67 eura.

Pri hrubej mzde 410 eur dostane zamestnanec vo februári 2015 za január v čistom 358,19 eura. V porovnaní s výplatou za december 2014 si tak prilepší o 10,37 eura.

Celkové náklady práce, ktoré vynaloží zamestnávateľ na zamestnanie tejto osoby pri hrubej mzde 410 eur, dosiahnu za január budúceho roka 522,32 eura (hrubá mzda 410 eur zvýšená 25,2-percentné sociálne odvody a zdravotné odvody v sume 9 eur). V porovnaní s celkovými nákladmi práce za december 2014 sa tak znížia o 32 eur.

Príklad 2:

Muž pracuje len na základe dohody o pracovnej činnosti za hrubú mzdu 450 eur. Keďže nejde o klasický pracovný pomer, nevznikne mu od 1. januára 2015 nárok na uplatnenie odpočítateľnej položky na zdravotné odvody a takisto jeho zamestnávateľ na zdravotnom poistení neušetrí.

Príklad 3:

Žena pracuje počas celého roka 2015 v klasickom pracovnom pomere naraz u dvoch zamestnávateľov. U jedného má na kratší pracovný úväzok hrubú mzdu 220 eur a u druhého zamestnávateľa na čiastočný úväzok zarába v hrubom 140 eur. Odpočítateľnú položku si z dôvodu, že má súčasne viacerých zamestnávateľov, bude môcť uplatniť až v ročnom zúčtovaní poistného za rok 2015.

Odpočítateľnú položku uplatní zdravotná poisťovňa v roku 2016 v ročnom zúčtovaní poistného za predošlý rok.

Žena dosiahla za rok 2015 príjem 4 320 eur (220×12 + 140×12). Tento príjem je nižší ako ročná odpočítateľná položka v sume 4 560 eur. Po uplatnení ročnej odpočítateľnej položky tak bude vymeriavací základ ženy a jej zamestnávateľov za rok 2015 nulový. Znamená to, že zdravotná poisťovňa vráti žene a obom jej zamestnávateľom v rámci ročného zúčtovania celé zaplatené poistné.

V prípade ženy ide o 4 % zo sumy 4 320 eur, čo je 172,8 eura. Zamestnávateľovi, ktorý žene vyplácal celý rok mesačne v hrubom 220 eur, zdravotná poisťovňa vráti 264 eur (10 % zo sumy 2 640 eur) a zamestnávateľ, u ktorého žena zarábala v hrubom 140 eur mesačne, bude preplatok na zdravotnom poistení vo výške 168 eur (10 % zo sumy 1 680 eur).

Príklad 4:

Muž pracuje v roku 2015 v klasickom pracovnom pomere za hrubú mzdu 400 eur. Okrem toho je celý rok 2015 samostatne zárobkovo činnou osobou. Odvodovú odpočítateľnú položku si preto môže uplatniť až pri ročnom zúčtovaní poistného na zdravotné poistenie za rok 2015, ktoré jeho zdravotná poisťovňa vykoná v roku 2016.

Muž vykázal v daňovom priznaní za rok 2015 ako samostatne zárobkovo činná osoba stratu, a preto má v ročnom zúčtovaní za rok 2015 nulový vymeriavací základ na platenie poistného. Znamená to, že sa pri výpočte ročnej odvodovej odpočítateľnej položky nebude jeho ročný príjem zo zamestnania (4 800 eur) zvyšovať o ročný vymeriavací základ, ktorý dosiahol ako podnikateľ.

Výšku jeho ročnej odpočítateľnej položky pre neho ako zamestnanca tak vypočítame takto: 4 560 – 2 x (4 800– 4 560) = 4 560 – 480 = 4 080

Zdravotná poisťovňa tak zamestnancovi v rámci ročného zúčtovania vráti poistné za rok 2015 vo výške 163,2 eura (4 % z 4 080 eur) a jeho zamestnávateľovi poistné vo výške 408 eur (10 % zo 4 080 eur).